长久以来,国内ERP、CRM等软件市场被国外厂商占据。随着内外大环境的局势变换,政府与企业逐渐意识到CRM、BI等软件国产化的必要性与迫切性。国内信创产业发展态势也可从本文提及的白皮书中窥见一斑。

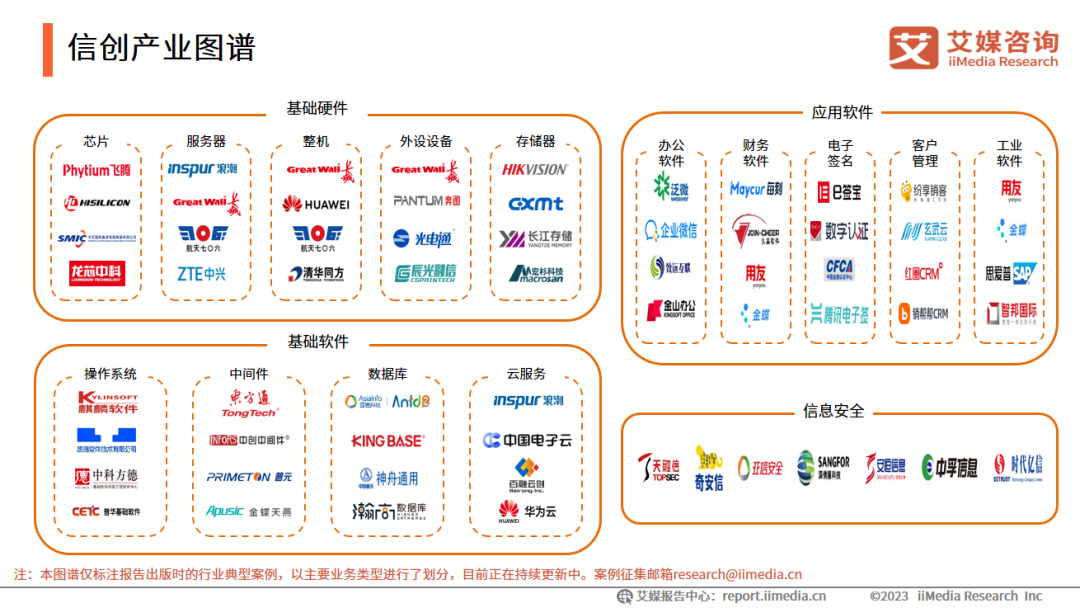

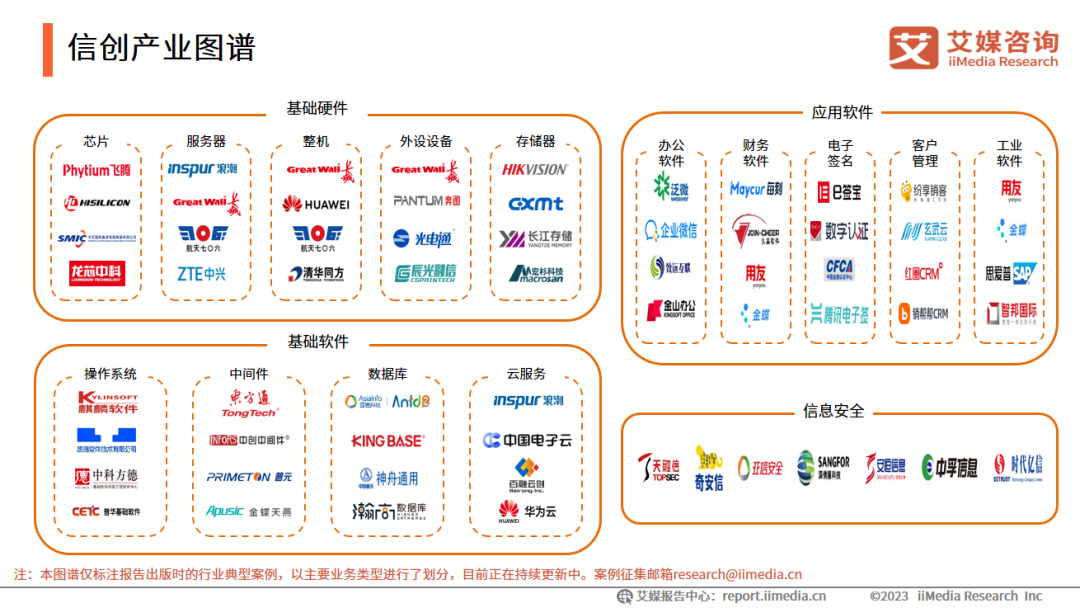

近日,《2023年中国信创产业发展白皮书》发布。玄武云(2392.HK)荣登该白皮书信创产业图谱中的“应用软件”板块,并入选信创应用——客户管理软件(CRM)的典型案例。白皮书由艾媒咨询牵头主编,中国长城联合出品,天融信、东方通、百融云创、亚信安慧为参编单位,航天七〇六所、人大金仓、久其软件、广东盈世、云商会为支持单位。白皮书共计260页、11万字、310个图表,内容丰富、数据详实,深入剖析了中国信创产业发展现状、产业链典型细分领域成长情况、标杆企业优秀经验以及未来发展趋势,为行业提供重要参考和决策依据。第一章 中国信创行业发展背景研究

1.1 信创定义及分类

1.2 信创产业发展历程

1.3 信创政策驱动因素

(1)国家政策

(2)地方政策

1.4 信创经济驱动因素

1.5 信创社会驱动因素

1.6 信创技术驱动因素

(1)软件收入

(2)核心技术突破

1.7 信创产业图谱

1.8 信创产业落地领域

(1)信创覆盖领域

(2)党政领域

(3)金融领域

(4)电信领域

(5)能源领域

(6)交通领域

(7)航空航天领域

(8)教育领域

(9)医疗领域

1.9 信创产业规模

1.10 信创产业投融资监测

第二章 芯片

2.1 芯片定义及分类

2.2 中国集成电路规模及进出口情况

2.3 中国集成电路产量与政策

2.4 中国集成电路产业结构

2.5 典型企业:中国长城(飞腾)

2.6 典型企业:中芯国际

2.7 典型企业:中微公司

2.8 典型企业:兆易创新

第三章 服务器

3.1 服务器概念及特点

3.2 全球及中国服务器行业市场状况

3.3 中国服务器市场规模

3.4 中国服务器关键节点及市场需求

3.5 典型企业:浪潮信息

3.6 典型企业:联想

3.7 典型企业:中国长城

第四章 整机

4.1 整机概念及构成

4.2 整机的重要性

4.3 中国国产PC整机市场规模

4.4 中国整机厂商数量

4.5 国产整机替换风潮

4.6 典型企业:华为

4.7 典型企业:中国长城

4.8 典型企业:中科曙光

4.9 典型企业:紫光集团

第五章 外部设备

5.1 外部设备概念及分类

5.2 中国键盘、鼠标出货量

5.3 中国显示器产量

5.4 中国打印机市场规模

5.5 典型企业:纳思达

5.6 典型企业:雷柏

5.7 典型企业:中国长城

第六章 存储器

6.1 存储器定义

6.2 存储器分类

6.3 存储器功能目的

6.4 中国存储器市场发展现状

6.5 存储器市场规模预测

6.6 中国存储器产业发展趋势

6.7 典型企业:海康存储

6.8 典型企业:长江存储

6.9 典型企业:长鑫存储

第七章 操作系统

7.1 操作系统概念及分类

7.2 操作系统:全球主要企业布局

7.3 操作系统:市场格局

7.4 中国操作系统的本土化发展

7.5 国产操作系统主要厂商

7.6 中国操作系统行业装机量

7.7 典型企业:普华基础软件

7.8 典型企业:麒麟软件

第八章 中间件

8.1 中间件概念及特点

8.2 中间件发展状况

8.3 中间件市场竞争格局

8.4 中国软件业务收入

8.5 中国中间件市场规模

8.6 典型企业:东方通

8.7 典型企业:普元信息

8.8 典型企业:宝兰德

第九章 数据库

9.1 数据库定义及结构

9.2 数据库分类

9.3 中国数据库发展历程

9.4 数据库分布情况

9.5 数据库市场规模

9.6 典型企业:亚信安慧AntDB

9.7 典型企业:金仓数据库

9.8 典型企业:神舟通用

第十章 云服务

10.1 云服务定义及特点

10.2 云服务分类

10.3 云服务体系结构

10.4 云服务应用领域

10.5 云服务市场规模

10.6 典型企业:百融云创

10.7 典型企业:阿里云

10.8 典型企业:腾讯云

第十一章 办公软件

11.1 办公软件定义

11.2 办公软件分类

11.3 协同办公软件使用场景

11.4 协同办公市场规模

11.5 典型企业:钉钉

11.6 典型企业:360织语

11.7 典型企业:腾讯会议

第十二章 财务软件

12.1 财务软件定义

12.2 财务软件功能划分

12.3 云财务软件驱动因素

12.4 云财务软件使用场景

12.5 中国财税领域企业服务市场规模

12.6 典型企业:每刻科技

12.7 典型企业:金蝶国际

12.8 典型企业:元年科技

第十三章 电子签名

13.1 电子签名定义

13.2 电子签名软件分布

13.3 电子签名软件应用场景

13.4 电子签名市场规模及预测

13.5 典型企业:e签宝

13.6 典型企业:数字认证

13.7 典型企业:腾讯电子签

第十四章 客户管理软件

14.1 客户管理软件定义

14.2 客户管理软件主要模块

14.3 客户管理软件应用领域

14.4 客户管理软件主要应用场景

14.5 客户管理软件部门组织应用情况

14.6 客户管理软件市场规模

14.7 典型企业:玄武云

14.8 典型企业:智简

第十五章 工业软件

15.1 工业软件定义

15.2 工业软件分类

15.3 工业软件主要厂商

15.4 工业软件应用领域

15.5 工业软件市场规模

15.6 典型企业:用友网络

15.7 典型企业:普联软件

15.8 典型企业:远光软件

第十六章 信息安全软件

16.1 信息安全软件定义

16.2 信息安全软件分类

16.3 信息安全软件应用分布

16.4 信息安全软件市场规模

16.5 典型企业:奇安信

16.6 典型企业:天融信科技集团

16.7 典型企业:亚信安全

16.8 典型企业:深信服科技

第十七章 信创百强榜及解读

17.1 2023年中国信创企业百强榜

17.2 2023年中国信创企业百强榜解读

第十八章 信创行业发展趋势

18.1 信创产业迎来新一轮发展机遇

18.2 信创产业按下高质量发展加速键

18.3 信创产业加速落地

18.4 信创产业加速技术应用

18.5 信创产业资金支持大

18.6 信创产业步入常态化采购阶段

18.7 信创产业规模持续增长

得益于中国数字经济的迅猛发展,2023年中国信创产业规模将达20961.9亿元,2027年有望达到37011.3亿元,中国信创产业已经从“试点实践期”进入“规模化推广期”的关键阶段。玄武云是国内最大的智慧CRM服务提供商,产品及服务的信创化应用主要聚焦于公司深耕的金融、政企行业。而作为国家"2+8+N"信创三步走战略的重点行业,金融和政企的信创化升级不仅要在IT架构上进行全面国产化替代,其在与海量用户信息交互,布局客户管理软件时也要具备安全、可控、自主、降本增效等硬性标准。显然,这也对国内CRM厂商的产品的数智化与信创化能力提出了要求。对此,玄武云布局已久:玄武云自研的核心产品——ICC融合通信中台已完成全体系国产适配,目前已获得华为云鲲鹏、麒麟软件等多项权威资质认证,这标志着该产品可全面适配国产化芯片、服务器、操作系统与数据库,满足国产化自主可控的要求。

此外,ICC产品近日也通过国家密码管理局的安全性审查,获得了由国家密码管理局商用密码检测中心颁发的《商用密码产品认证证书》,这是商用密码产品安全性的最高权威认证,采用国产密码算法,支持国有化硬件加解密。玄武云始终以客户为中心,通过智慧CRM帮助企业实现数智化创新升级,现已构建起以aPaaS(低代码开发平台)、cPaaS(云通信平台)、AI(人工平台)、DI(数据平台)为技术底座,营销云、销售云、客服云为核心SaaS应用的智慧CRM产品与服务,并不断实现PaaS+SaaS服务融合和业务模式的优化。公司全栈自研的3+1构架(指“aPaaS平台、cPaaS平台、AI及DI能力”)可不断实现平台版本的迭代升级,并取得了超100项技术专利的突破。未来,玄武云将始终聚焦自主研发与技术创新,进一步夯实自身在信创领域的核心竞争力,积极推进与上下游生态伙伴在技术、产品及市场方面的合作,为行业提供更多前瞻性产品和服务,聚力共建信创新生态。